Autoři: Robert Nešpůrek, František Korbel, Dalibor Kovář

Celý život po nás někdo chtěl osobně předložit občanský průkaz, cestovní pas nebo jiný doklad totožnosti a neumíme si představit, že to již brzy nebude potřeba. To je ale na čase změnit. Přichází totiž zcela nový svět vzdáleného ověřování totožnosti osob, který bude automaticky, zdarma a okamžitě dostupný více jak polovině obyvatel České republiky. Přivítejme bankovní identitu, jednu z nejdůvěryhodnějších a nejužívanějších digitálních identifikačních metod současnosti.

Nasazení bankovní identity se očekává v první polovině roku 2021. Její vhodné a včasné využití může znamenat váš náskok před konkurencí.

Zvykli jsme si věřit naší bance a díky neustálému rozvoji elektronických služeb a exponenciálně rostoucí možnosti jejich použití je pro nás už běžné řešit mnoho záležitostí online. Ale stále jsme si nezvykli na představu, že můžeme zcela nesporně elektronicky ověřit svou totožnost, a to kdykoli, na dálku, bez kontaktu s jinou osobou a bez čekání.

Již více než dva roky existuje v rámci české právní úpravy elektronické identifikace státní prostředek pro elektronickou identifikaci – elektronický občanský průkaz. Státem garantovaná elektronická identita má z právního pohledu sice vyšší míru záruky, než bude mít identita bankovní, na druhou stranu je ale třeba, aby člověk do jejího užívání investoval nejen jisté úsilí, ale také peníze – třeba kvůli pořízení čtečky k elektronické občance.

Navíc možnosti využití elektronické občanky jsou bohužel značně omezené. Stát není nejlepší promotér ani obchodník. Taková identita funguje pouze pro osoby, které musí ověřovat totožnost ze zákona (např. AML povinné osoby) nebo v rámci výkonu úředních činností (tzv. působnosti). I proto je využívání dosavadních elektronických identit v praxi zatím velmi rozpačité a málo frekventované.

Revoluce v elektronickém ověřování identity teď ale nastane s bankovní identitou. Díky ní bude možnéelektronicky ověřit totožnost člověka (nebo vybrané informace o něm) pomocí využití zabezpečených přístupových údajů pro internetové bankovnictví. A to vše bez nutnosti pamatovat si jakákoli nová hesla, učit se ovládat nové technologie nebo nutnosti mít speciální čtečku. Klienti budou jen dále používat to, co velmi dobře znají – přihlašování do internetového bankovnictví prostřednictvím počítače či mobilu. Nic víc. Uživatel přitom navíc za takové ověření nebude nic platit.

České zákony pracují v této souvislosti s pojmem prostředek pro elektronickou identifikaci – jedná se o jednoduchou náhradu fyzických dokladů totožnosti pro digitální jednání lidí v online světě. Jde jak o jednání vůči státu, tak i v soukromému sektoru. Bankovní identita ale nebude pouze o ověřování a předávání údajů o klientovi s jeho souhlasem. Nabídne uživatelům i jednoduché a komfortní přihlašování s jedinou digitální identitou do desítek uživatelských účtů napříč internetem (tzv. single sign-on) nebo navazující jednoduchou autorizaci plateb. Nebude tedy třeba si pamatovat různé způsoby přihlašování do e-shopů a digitálních služeb ani vyplňovat složité formuláře. Bankovní identita tak může přinést státu i soukromému sektoru až 5,5 mil. potenciálních uživatelů, u kterých půjde jednoduše na dálku ověřit jejich identitu.

Bankovní identita bude zároveň také metodou pro elektronický podpis. To už teď dobře funguje například v severských zemích. V Norsku využívá elektronickou identifikaci a související podepisování přes bankovní identitu skoro 90 % aktivních obyvatel, mezi 20-54 lety věku dokonce 97 % aktivních obyvatel. První české banky již také avizovaly, že při použití bankovní identity umožní podepisovat elektronické dokumenty v rámci důvěryhodného prostředí. Např. Komerční banka spustila svou službu MůjPodpis již před několika měsíci.

Bankovní identita bude mít navíc pro každého uživatele i rozměr kontrolní – kdykoli si bude moci ověřit, kde a za jakým účelem byla jeho bankovní identita využita.

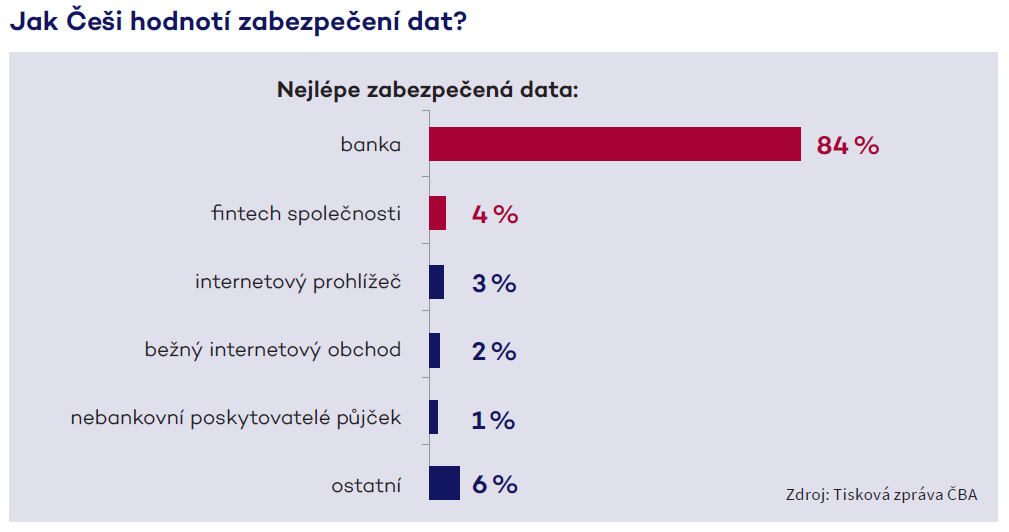

Bankovní identity jsou podle vzoru zejména severských zemí ověřený a fungující koncept – banky vlastní základní infrastrukturu a zákaznickou bázi, zároveň jsou to jediné instituce na trhu, které již autentizovaly většinu fyzických osob a převedly jejich identitu přes internetové bankovnictví do digitálního světa. Navíc studie ukazují, že spotřebitelé upřednostňují banky před vládními, maloobchodními nebo sociálními platformami coby poskytovateli digitální identity, neboť jim věří; a to i u nás.

Nápad na zavedení bankovní identity v České republice proto logicky přišel z bankovního sektoru, a to již v roce 2017. České zákony ale tehdy poskytování elektronické identifikace ze strany bank neumožňovaly. Česká bankovní asociace se proto jako zástupce českých i zahraničních bank chopila tématu po legislativní stránce. S pomocí ICT Unie, advokátů HAVEL & PARTNERS a ROWAN LEGAL a skupiny aktivních poslanců výboru pro veřejnou správu vzniknul zákon č. 49/2020 Sb. Ačkoli se jedná o novelu zákona o bankách, zákona o některých opatřeních proti legalizaci výnosů z trestné činnosti a financování terorismu (AML) a dalších zákonů, nejvýstižnější titul je pro něj zákon o bankovní identitě nebo zkráceně a neoficiálně BankID.

Účinnost tohoto zákona nastává 1. ledna 2021. Rozšiřuje přitom stávající okruh činností, které banky mohou vykonávat, o poskytování elektronické identifikace, autentizaci a služby vytvářející důvěru, jakož i další související služby. Umožní také bankám (a pojišťovnám) přistupovat do základních registrů a dalších vybraných informačních systémů veřejné správy a ověřovat aktuálnost údajů o jejích klientech.

Rozhodnou-li se banky nebo pobočky zahraničních bank uvedené služby poskytovat, musí bezplatně umožnit elektronické ověření totožnosti jejích klientů i pro účely využití online služeb orgánům státu, obcí a krajů. Za to však budou moci banky tyto služby poskytovat zbytku veřejného sektoru a komerčním společnostem, a to napřímo nebo prostřednictvím nově zřízené obchodní společnosti Bankovní identita, a.s., společného podniku tří největších bank na českém trhu – České spořitelny, Československé obchodní banky a Komerční banky. Cenu za využití služeb elektronické identifikace, autentizace či podepisování přitom nebude platit uživatel, ale poskytovatel služby (obchodník), který tuto službu využívá pro identifikaci svých klientů. Podobně jako to funguje již léta u platebních karet.

Poskytovatelé digitálního obchodu a služeb budou ochotni investovat do bankovní identity, jen pokud uvidí její benefity pro svůj byznys. Důvěryhodnost bankovní identitě propůjčují zapojené banky i fakt, že identifikace jejím prostřednictvím bude dostatečná i pro dodržení standardu povinné identifikace pro účely AML či pro čerpání online služeb státu a veřejného sektoru. Proto vidíme potenciál jejího využití hlavně ve finančním sektoru, resp. ve využití jediného prostředku pro identifikaci a platbu na internetu. V Norsku čerpá finanční sektor více jak ¾ všech transakcí s bankovní identitou. Díky bankovní identitě se např. podařilo na tamním trhu zkrátit průměrnou dobu dokončení žádosti o hypotéku ze 16 dnů na několik hodin.

Bankovní identita nabývá na významu také v rámci e-commerce u části služeb placených až po zahájení jejich čerpání (post-paid) – jako jsou například tankovací karty, energie či telekomunikace. Využití Bank ID tedy může být zajímavé pro mobilní operátory nebo distribuční společnosti.

Velmi přínosná bude bankovní identita i u služeb eGovernmentu – typickými případy budou přístupy do zabezpečených evidencí, portálů či spisů, elektronické volby, komunikace s daňovým úřadem, online založení nové firmy a její další využití při postupné digitalizaci služeb státu díky zavádění zákona o právu na digitální služby (č. 12/2020 Sb.).

Jako další oblast využití bankovní identity se nabízí pracovněprávní agenda – zejména digitalizace mzdových a daňových procesů nebo usnadnění náboru nových zaměstnanců do větších společností.

Klíčoví pro významnější využívání bankovní identity budou nepochybně i technologičtí partneři (ICT dodavatelé), kteří budou umět elektronickou identifikaci od banky vhodně propojit se svou službou a cenu využívání bankovní identity jednoduše zahrnou do vlastní ceny služeb. Je pochopitelné, že banky neumí u svých klientů vhodně pomoci s integrací vytvářených řešení (mají omezenou technickou znalost), neumí k nim poskytovat zákaznickou podporu a často pojmenovat use cases, v nichž je možné bankovní identitu použít mimo sektor bankovnictví. V distribučním modelu služeb souvisejících s bankovní identitou musí tedy banky s technologickými partnery počítat – typicky v oblasti obchodu, elektronického podepisování, uchovávání dokumentů, přihlašování nebo identity managementu.

V České republice tedy půjde o jednotné a suverénně nejvíce zastoupené řešení digitálního ověření totožnosti, které přinese celé společnosti úplně nový rozměr fungování. V Norsku s nadsázkou říkají, že do banky se chodí pouze jednou za život, a to kvůli zřízení bankovní identity. Vše potřebné lze následně vyřídit s její pomocí, a to nejen vůči soukromému, ale i veřejnému sektoru.

Nasazení bankovní identity se očekává v první polovině příštího roku. Její vhodné a včasné využití bude bezesporu konkurenční výhodou. Bankovní identita může znamenat zvýšení efektivity procesů pro všechny zúčastněné strany – pro občany jednoduché, komfortní a bezplatné využití jediného prostředku pro identifikaci i platbu, pro poskytovatele služeb přinese konkurenční výhodu i zajímavou úsporu v porovnání s vlastním řešením identifikace, pro banky možnost být blíže svým klientům a poskytnout jim komplexnější služby a pro stát, obce a kraje zcela nový bezplatný kanál milionů ověřených uživatelů pro jejich digitální služby. Pro posouzení detailů a implementaci prostředků bankovní identity je vám k dispozici náš elektronizační právní tým, jehož členové jsou spoluautory zákona o bankovní identitě a spolu s bankami se podílejí na vývoji tohoto řešení od samotného počátku.

Radka Rainová